Unter einer Steuerprogression wird das Ansteigen des Durchschnittsteuersatzes in Abhängigkeit vom zu versteuernden Einkommen oder Vermögen verstanden.

Inhaltsverzeichnis:

Höhere Einkommen werden mit höheren Steuern belastet. Wenn der Spitzensteuersatz erreicht ist, endet die Steuerprogression.

Die Steuerprogression ist Teil der Steuergerechtigkeit. Zur Finanzierung des Gemeinwesens wird also jeder nach seinen Möglichkeiten herangezogen.

Die fünf Tarifzonen der Steuerprogression

Die fünf Tarifzonen der Steuerprogression lauten:

- Tarifzone 1 - Null Zone - Steuerfreibetrag von 8820 Euro

- Tarifzone 2 - untere Progressionszone - 8821 Euro bis 13.769 Euro, der Satz der Steuern steigt von 14 bis 24 Prozent schnell an (Einstiegssteuersatz)

- Tarifzone 3 - mittlere Progressionszone - 13.770 Euro bis 54.057 Euro, Steuersatz steigt von 24 bis 42 Prozent langsam an

- Tarifzone 4 - obere Progressionszone 54.058 Euro bis 260.532 Euro, Steuersatz von 42 Prozent

- Tarifzone 5 - Proportionalzone - ab 260.533 Euro, Steuersatz von 45 Prozent (Reichensteuer).

- Bei den Steuersätzen in den einzelnen Tarifzonen handelt es sich um Grenzsteuersätze. Als Beispiel dient ein Einkommen von 13.770 Euro und einem Grenzsteuersatz von 24 Prozent. Es wird nicht das gesamte Einkommen mit 24 Prozent besteuert, sondern praktisch nur der letzte Euro. Die ersten 8.820 Euro sind frei durch den Grundfreibetrag. Danach wird mit dem Eingangssteuersatz von 14 Prozent besteuert. Letzten Endes müssen bei einem Einkommen von 13.770 Euro nur 4.949 Euro besteuert werden.

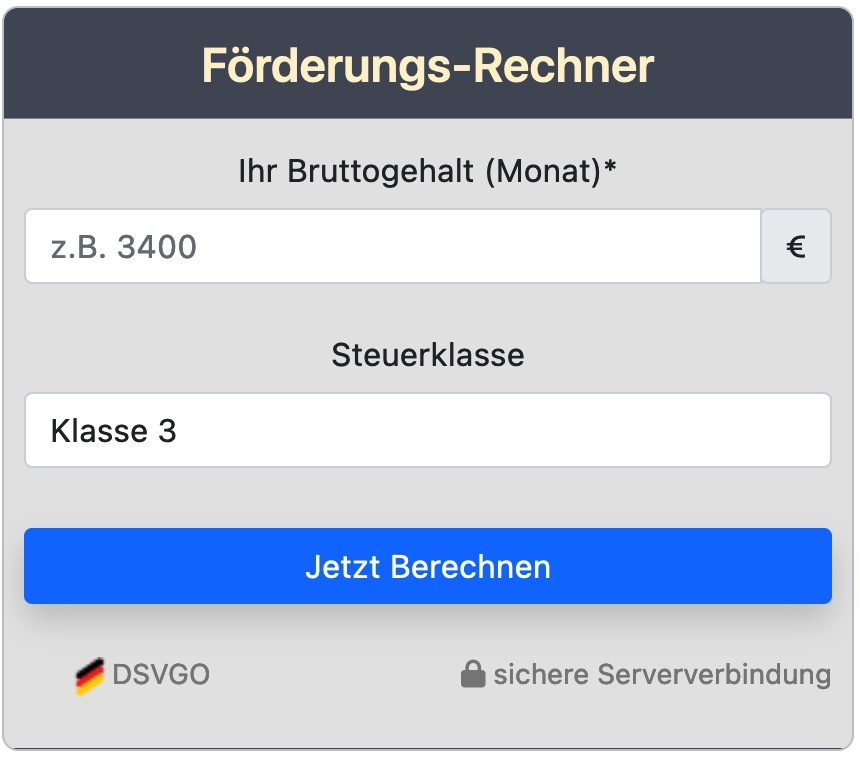

Jetzt kostenlos Informieren.

Steuerprogression in Tabellenform

Aus der Steuerprogressions-Tabelle können die Steuerpflichtigen die zu zahlende Einkommenssteuer ablesen. Diese Tabelle bildet den Grundtarif für Alleinstehende und Ehegatten mit getrennter Einkommenssteuerveranlagung und neun Prozent Kirchensteuer ab. Für gemeinsam veranlagte Ehegatten kommt der Splittingtarif mit doppeltem Steuerfreibetrag zur Anwendung.

Das zu versteuernde Einkommen ist nicht dasselbe wie das Bruttoeinkommen. Vom Bruttoeinkommen werden beispielsweise noch Steuerfreibeträge abgezogen. Dadurch verringert sich das zu versteuernde Einkommen eventuell unter die Bemessungsgrenze des jeweiligen Steuertarifs.

| Einkommen | Durchschnitts-Steuersatz | Einkommenssteuer |

|---|---|---|

| 10.000 Euro | 1,79 % | 179 Euro |

| 22.000 Euro | 13,93 % | 3.064 Euro |

| 42.000 Euro | 22,59 % | 9.489 Euro |

| 50.000 Euro | 25,12 % | 12.561 Euro |

| 66.000 Euro | 29,16 % | 19.244 Euro |

Spitzensteuersatz

Ab einem zu versteuernden Einkommen von 61.972 Euro im Jahr greift der Spitzensteuersatz von 42%. Nach diesem Steuersatz wird der Teil des Einkommens versteuert, der über diesen 61.972 Euro liegt.

Mehr zum SpitzensteuersatzEinzelnachweise

- Bundesfinanzministerium: Steuerverwaltung & Steuerrecht »

Bewerten Sie diesen Artikel

Haftungsausschluss: Wir übernehmen, trotz sorgfältiger Prüfung, keine Haftung für die Vollständigkeit, Richtigkeit oder Aktualität der hier dargestellten Informationen. Es werden keine Leistungen übernommen, die gemäß StBerG und RBerG Berufsträgern vorbehalten sind.